Een investeringsproject is het totaal van investeringen in vaste en vlottende activa dat nodig is om een bepaalde investeringsbeslissing uit te voeren. Ondernemingen selecteren en beoordelen investeringsprojecten op basis van de in- en uitgaande geldstromen. Dit wordt gedaan door de ingaande geldstromen als gevolg van de investering, dus de inkomsten die extra worden gegenereerd als gevolg van de investering, en dus niet de inkomsten die al gemaakt werden voor de investering, te vergelijken met de uitgaande geldstromen van de investering. Aan de hand van deze analyse en beoordeling kan worden vastgesteld of een project aanvaardbaar is.

Bepalen netto geldontvangsten

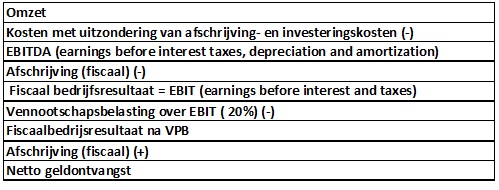

Door de ingaande geldstromen die voortvloeien uit de investering te verminderen met de gelduitgaven als gevolg van de investering ontstaat het bedrijfsresultaat. Het investeringsbedrag wordt hierbij niet tot de gelduitgaven gerekend, omdat het hier gaat om de gelduitgaven die voortvloeien uit de investering. Bij het bepalen van de netto geldontvangsten dient echter rekening te worden gehouden met vennootschapsbelasting. Om tot de uiteindelijke netto geldontvangst te komen wordt de vennootschapsbelasting van het bedrijfsresultaat afgetrokken. Hierbij worden interestkosten buiten beschouwing gelaten, omdat deze tot de secundaire geldstromen behoren. Belangrijk gegeven is dat bij de netto geldontvangsten altijd de afschrijving van de investering weer wordt opgeteld.

Beoordeling van investeringsvoorstellen

Er zijn een aantal verschillende methoden beschikbaar om investeringsvoorstellen mee te kunnen beoordelen en derhalve om te bepalen of een investering aanvaardbaar is. Hierbij wordt onderscheid gemaakt tussen twee groepen methoden, namelijk tussen de boekhoudkundige- en de economische methoden. Bij de boekhoudkundige wordt geen rekening gehouden met het aspect tijd. Dat houdt in dat een netto geld ontvangst van bijvoorbeeld €100 van vandaag dezelfde waarde heeft als een ontvangst over tien jaar, terwijl deze waarde substantieel kan verschillen door wisselingen in de waarde van de euro en doordat geld belegd had kunnen worden. Bovendien houdt de boekhoudkundige benadering in dat bedragen die op verschillende momenten beschikbaar komen zonder verdere bewerkingen bij elkaar mogen worden opgeteld. Er kan onderscheid worden gemaakt tussen boekhoudkundige- en economische methoden om investeringen te beoordelen, deze worden hier onder opgesomd.

Boekhoudkundige methoden:

-De boekhoudkundige terugverdienperiode

-De gemiddelde boekhoudkundige rentabiliteit

Winstgevendheid verhogen en uw bedrijf in waarde laten toenemen?

UBS Business Value Creation Services ondersteunt organisaties bij het verhogen van winst- en bedrijfswaarde. Ons team focust zich hierbij op domeinen die de grootste impact hebben op het bedrijfsresultaat. Lees meer →

Economische methoden:

-De economische terugverdienperiode

-De nettocontantewaardemethode (NCW-methode)

Voor de toelichting van de verschillende methoden om investeringen te beoordelen wordt er gebruik gemaakt van een fictieve project. In onderstaand tabel is beschreven hoe de netto geldontvangst berekend kan worden. Daaronder wordt de theorie achter de economische methoden uiteengezet en worden de gegevens van een fictief investeringsproject weergeven.

Tabel 1: berekening netto geldontvangst.

De afschrijving van een investering wordt als kostenpost aangemerkt, maar leidt niet tot een uitgave. Dit is de waardevermindering van de investering per jaar en wordt berekend door de restwaarde van de investering af te trekken en te delen door de investeringstermijn (Investering-restwaarde)/investeringstermijn=afschrijving per jaar). De afschrijving is dan wel aftrekbaar voor de belasting, maar moet na aftrek van de belasting weer opgeteld. Wanneer de afschrijving niet weer wordt opgeteld wordt een te lage waarde aan netto geldontvangsten berekend, aangezien de afschrijving niet tot uitgave heeft geleid.

Uitleg economische methoden

Binnen de economische methoden om investeringsvoorstellen te kunnen beoordelen wordt rekening gehouden met tijdsvoorkeur en het risico dat gerelateerd is aan een investering.

Tijdvoorkeur:

Hiermee wordt bedoeld dat een bedrag dat nu ontvangen wordt niet de zelfde waarde heeft als een bedrag dat over 4 jaar ontvangen wordt. Hoe eerder een bedrag ontvangen wordt, hoe hoger de waarde die hieraan wordt toegekend. De voorkeur om bedragen eerder te ontvangen wordt inzichtelijk als er rekening wordt gehouden met rente die over reeds ontvangen bedragen verkregen kan worden. Stel iemand ontvangt nu €200 en kan dit vier jaar lang parkeren op een spaarrekening tegen een rendement van 5%. Het bedrag van €200 is dan in vier jaar opgelopen tot een bedrag van €243,10 (200 x 1,05^4). Dit is de eindwaarde van dit alternatief. Het andere alternatief is dat een bedrag pas in de toekomst wordt ontvangen, bijvoorbeeld na 4 jaar. Het bedrag is na 4 jaar bij dit alternatief €200 omdat het niet vier jaar op een spaarrekening heeft kunnen staan. Het eerste alternatief geniet dan ook de voorkeur.

Het bedrag van €243,10 te ontvangen over 4 jaar heeft dezelfde waarde als een bedrag van €200 wat nu ontvangen kan worden. Het bedrag €200 is de contante waarde van het bedrag €243,10. Deze contante waarde wordt als volgt berekend:

Contante waarde = eindwaarde / (1+ renteperunage) ^n

Interestperunage= interestpercentage/100

n= het aantal termijnen

Contante waarde = €243,10 / (1+ 0,05)^4 = €200

Hierbij geldt hoe hoger het rentepercentage, hoe sterker de mate van tijdvoorkeur. Des te hoger het interestpercentage, hoe lager de contante waarde uitvalt.

Naast het aspect tijdvoorkeur wordt er bij de economische methoden, om investeringen te beoordelen rekening, gehouden met risico. Dit risico bestaat uit een vergoeding voor het risico dat gerelateerd is aan een project en wordt uitgedrukt in een percentage. Door de percentages wat betreft risico en tijdsvoorkeur bij elkaar op te tellen ontstaat de vermogenskostenvoet. Dit is een vergoeding die de onderneming minimaal wil ontvangen van het project over het geïnvesteerde vermogen. Stel een onderneming stelt een vergoeding voor het risico vast op 3% en de het percentage voor tijdvoorkeur is vastgesteld op 5%. Dit levert een vermogenskostenvoet op van 8%. Tegen dit percentage worden de netto geldontvangsten contant gemaakt.

Voorbeeld fictief project:

-Investering: €200.000

– Jaarlijkse netto geldontvangsten: €80.000

– Restwaarde investering: €60.000 (dit is het bedrag waarvoor een investering, bijvoorbeeld een machine aan het eind van de investeringstermijn kan worden verkocht).

– Investeringstermijn: 4 jaar.

NettoContanteWaarde-methode

Hieronder wordt de nettocontantewaarde-methode (NCW-methode) om investeringen te beoordelen uiteengezet. Middels de NCW-methode worden de netto geldontvangsten als gevolg van een investeringproject contant gemaakt. Dit houdt in dat alle netto geldontvangsten gewaardeerd worden naar het moment dat de investeringsbeslissing wordt genomen. De nettogeldontvangsten worden contant gemaakt door gebruik te maken van de vermogenskostenvoet. Voor dit voorbeeld wordt een vermogenskostenvoet van 8% gehanteerd. Na het contant maken van de netto geldontvangsten worden deze bij elkaar opgeteld. Het totaal van de contante netto geldontvangsten wordt vervolgens verminderd met het investeringsbedrag. Het resultaat van deze som is de nettocontantewaarde. Bij een positieve nettocontantewaarde wordt een project aangemerkt als aanvaardbaar. Hierbij wordt dus rekening gehouden met een vermogenskostenvoet en zijn de baten als gevolg van een investering hoger dan de kosten die gepaard gaan van de investering.

Om tot de netto contante waarde te komen, worden eerst alle netto geldontvangsten contant gemaakt.

Op basis van de rentekostenvoet wordt de contante waarde per netto geldontvangst per jaar berekend:

€80.000 / 1,08^1 = €74074,0

€80.000 / 1,08^2 = €68587,11

€80.000 / 1,08^3 = €63506,58

€140.000 / 1,08^4 = €102904,18

Na het contant maken van de netto geldontvangsten worden deze bij elkaar opgeteld. Dit levert een totale netto geldontvangst over een periode van 4 jaar van €309071,94. Van dit bedrag wordt het investeringsbedrag van €200.000 afgetrokken. Dit levert een netto contante waarde op van €109071,94 (€309071,94 – €200.000 = € 109071,94).

Een positieve netto contante waarde weerspiegelt dat de totale waarde van de contant gemaakte netto geldontvangsten hoger is dan het investeringsbedrag. In dat geval is een investering aanvaardbaar en heeft een waardestijging als gevolg. Een negatieve netto contante waarde duidt aan dat een investering niet rendabel is en derhalve af te raden is.

Winstgevendheid verhogen en uw bedrijf in waarde laten toenemen?

UBS Business Value Creation Services ondersteunt organisaties bij het verhogen van winst- en bedrijfswaarde. Ons team focust zich hierbij op domeinen die de grootste impact hebben op het bedrijfsresultaat. Lees meer →